최근 상속세 문제가 중산층 복원과 유지에 필요하다는 주장들이 나옵니다. 서울을 비롯해 수도권 아파트들의 시세가 10억원에 육박하면서 상속세를 놓고 중산층 가족 내에서는 법적 분쟁이 벌어지는 경우도 늘고 있습니다. 상속세 문제는 아파트 상속만이 문제가 되는 것이 아니라 가업 승계에 있어서도 여러 문제들이 잠복해 있습니다. 그렇다면 다른 나라들은 상속세를 어떻게 다루고 있을까요?

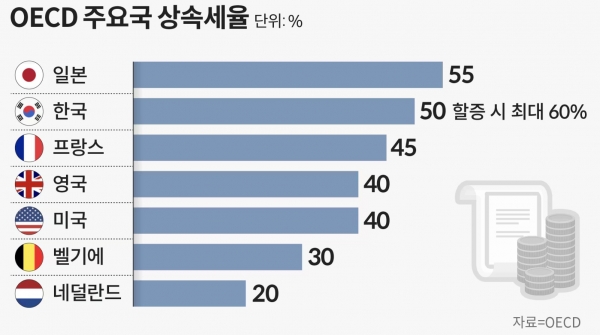

우리 나라 직계비속에 대한 상속과 관련해서 상속세 최고세율(50%)은 OECD 회원국 중 일본(55%) 다음으로 2위이고, 2022년 기준 GDP 대비 상속ㆍ증여 세수 비중이 1위로 국제적 비교 측면에서 매우 과중한 수준이라는 점이 지적됩니다. 직계비속에 대한 상속세 최고세율 50%는 OECD 평균 최고세율 약 26%의 2배에 달하고, 최대주주 등으로부터 주식을 상속받을 경우 평가액에 할증평가(20% 가산)를 적용하여 과세, 최대주주 주식 할증과세 적용시 최대 60%의 세율처럼 적용될 수 있는 것이죠. 미국, 영국, 일본 등 주요국은 최대주주에 대한 획일적인 할증평가제도가 없습니다.

우리나라 2022년 기준 GDP 대비 상속ㆍ증여세수 비중은 0.7%로 OECD 국가 중 첫번째로 높다는 점도 지적됩니다 벨기에, 프랑스와 공동 1위를 기록하고 있습니다. 상속세와 소득세의 최고세율 합계를 비교해 보면 일본(100%) 다음으로 2위(95%)인데, 최대주주할증평가를 적용하면 105%로 OECD 회원국 중 가장 높다는 것이죠.

비정상적인 이중 처벌 과세

이미 한번 소득세 과세대상이었던 소득이 누적되어 상속세 과세대상이 된다는 이중과세 측면에서 상속세가 높으면 소득세가 낮든지 그 반대이어야 하는데, 우리나라는 상속세 2위, 소득세 11위로 모두 높습니다. 이는 높은 상속세 최고세율을 유지하면서 소득세 최고세율을 계속 올려 세부담이 증가했던 것이죠. 참고로 최근 소득세 최고세율은 3차례 인상(‘16년 38%→‘17년 40%→‘18년 42%→‘21년 45%)된 바 있습니다.

대다수의 OECD 국가들(19개국)이 상속세에 대해 유산취득세형 제도를 운영하는데 반해, 우리나라는 유산세형 제도를 운영하고 있는 점도 지적됩니다. 유산세형은 상속인이 여러 사람인 공동상속의 경우에도 ‘유산총액’을 과세표준으로 하여 초과누진세율을 적용하고, 각자의 상속분에 해당 세율을 적용하지 않습니다.

유산세형은 회피조세정산론에 근거를 두고 있는데, 이는 미실현이익을 포함하여 생전에 피상속인이 회피했던 소득세 부담을 사망 후 정산할 목적으로 도입됐습니다. 반면, 유산취득세형은 공동상속의 경우 먼저 각자의 상속분에 따라 분할·계산하고 각자의 상속분에 초과누진세율 적용합니다. 국가에 따라 유산취득세 방식과 유산세 방식 중 하나를 선택하여 운영하지만, 상속세와 증여세 간의 과세방식 차이는 존재하지 않고 우리나라만 다른 과세방식을 적용하고 있는 것이죠.

30억원의 자산을 직계비속 2인이 상속한 경우, 실제 상속세 부담을 OECD 주요국과 비교해 보면 일본의 실효세율이 31%를 넘어 가장 높고, 한국(27%), 캐나다(16%), 미국(0%) 순으로 나타납니다. 우리나라는 30억원 초과 시 50%의 상속세율이 적용되며, 인적공제는 일괄공제 5억원, 신고세액공제는 3% 적용되는 반면 미국의 상속세는 백만달러 초과 시 40%의 세율이 적용되며, 통합공제액은 1,361만달러(약 187억원)까지 공제됩니다.

일본의 상속세는 6억엔(약 54억원) 초과 시 55%의 세율이 적용되며, 기초공제액 3천만엔에 상속인 1인당 6백만엔을 합한 금액을 공제하고 있습니다. 자본이득세 과세국가 중 캐나다는 상속 시 약 16%의 실효세율을 보이고, 호주와 스웨덴은 상속받은 자산을 추후 처분할 때까지 과세가 이연되는 자본이득세(승계취득과세) 체계를 적용하고 있어 상속 시 과세되지 않습니다. 한편 캐나다는 1972년 상속세를 폐지하고 자본이득세로 대체해서 과세하고 있으며, 과세포함률 50%를 적용하고 214,369캐나다달러 초과 시 최대 33%의 세율이 적용되고 있습니다.

외부게재시 개인은 출처와 링크를 밝혀주시고, 언론사는 전문게재의 경우 본사와 협의 바랍니다.